RRSO to rzeczywista roczna stopa oprocentowania. Stanowi wskaźnik mówiący o całkowitym koszcie kredytu, dlatego posługują się nim banki czy firmy pożyczkowe. Jak obliczyć RRSO? Możemy w tym celu wykorzystać specjalny wzór matematyczny lub kalkulator RRSO. Znajdziemy go na stronie internetowej wybranego kredytodawcy.

Co to jest RRSO?

RRSO to tzw. rzeczywista roczna stopa oprocentowania. Posługują się nią m.in. banki czy firmy pożyczkowe, które za pomocą tego wskaźnika chcą poinformować swoich klientów o koszcie np. pożyczki chwilówki. RRSO jest miarodajne w odniesieniu do pełnego roku kredytowania. Jeśli zdecydujemy się na jego skrócenie bądź wydłużenie, o rzeczywisty koszt kredytu czy pożyczki powinniśmy zapytać przedstawiciela instytucji, w której pożyczamy pieniądze.

Pamiętajmy, że konsultacja z doradcą finansowym jest bardzo ważna. Zły wybór rodzaju pożyczki może pogorszyć naszą zdolność kredytową, a w konsekwencji spowodować wpis do bazy BIK.

Całkowity koszt kredytu- co go stanowi?

Decydując się na kredyt czy pożyczkę warto wiedzieć, że ich całkowity koszt zależy nie tylko od rocznej stopy procentowej. Istnieje jeszcze kilka elementów, które mają rzeczywisty wpływ na koszt, jaki ponosimy po podpisaniu umowy z wierzycielem. Elementami tymi są:

- wybrany okres kredytowania;

- oprocentowanie nominalne kredytu/pożyczki w skali roku;

- stała prowizja za udzielenie kredytu/pożyczki;

- kapitalizacja odsetek;

- wysokość i typ raty;

- opłaty dodatkowe, np. opłata przygotowawcza;

- wybór zabezpieczenia pożyczki;

- ewentualne ubezpieczenie kredytu.

Jak obliczyć całkowity koszt kredytu?

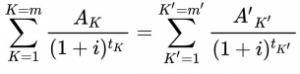

Nie każda osoba zainteresowana kredytem czy pożyczką chce się od razu skontaktować z pracownikiem wybranej instytucji finansowej. Takim osobom pomocny będzie specjalny wzór matematyczny, który pomaga w obliczeniu całkowitego kosztu kredytu. Wzór wygląda następująco:

źródło: https://pl.wikipedia.org/wiki/Rzeczywista_roczna_stopa_oprocentowania

Legenda do wzoru:

K – numer kolejnej wypłaty raty kredytu,

K’ – numer kolejnej spłaty kredytu lub wnoszonych opłat,

AK – kwota wypłaty raty kredytu K,

A’K’ – kwota spłaty kredytu lub kosztów K’,

∑ – suma,

m – numer ostatniej wypłaty raty kredytu,

m’ – numer ostatniej spłaty kredytu lub wnoszonych opłat,

tK – okres, wyrażony w latach lub ułamkach lat, między dniem pierwszej wypłaty a dniem każdej kolejnej wypłaty, zatem t1 = 0,

tK’ – okres, wyrażony w latach lub ułamkach lat, między dniem pierwszej wypłaty a dniem każdej spłaty lub wniesienia opłat,

i – rzeczywista roczna stopa oprocentowania.

Choć przedstawiony powyżej wzór dzięki objaśnieniom wydaje się prosty, wyliczenie za jego pomocą kosztu kredytu wymaga od nas znajomości jego poszczególnych parametrów. Zdobycie tych danych jest możliwe, jednak nie każdy podejmie się samodzielnych wyliczeń. Warto w takich przypadku skorzystać z porady kredytodawcy, który niezobowiązująco poinformuje nas o danych interesującego nas kredytu.

Jak obliczyć RRSO za pomocą kalkulatora RRSO?

Prostszym rozwiązaniem na zdobycie informacji dotyczących kosztu interesującego nas kredytu jest skorzystanie z kalkulatora RRSO. Kalkulatory dostępne są na stronach internetowych kredytodawców i pożyczkodawców. Jak obliczyć RRSO z ich pomocą? Wystarczy wskazać suwakiem wysokość kredytu oraz czas, na jaki chcemy go wziąć.

Przez to, że wynik będzie wskazywał na wysokość miesięcznej raty kredytu, a także całkowitą kwotę, jaką w wyniku kredytowania należy oddać wierzycielowi, kalkulator będzie pomocny szczególnie osobom młodym, które planują pierwszy raz wziąć pożyczkę. Nie wyklucza to możliwości skorzystania z kalkulatora RRSO np. przez emerytów, którzy również mają szansę na dodatkowe pieniądze, jednak osobom starszym łatwiej będzie skontaktować się bezpośrednio z kredytodawcą.

Czym jest pożyczka 0 proc.?

Na rynku finansowym oprócz kredytów dostępne są także pożyczki. Jedna z nich – pożyczka 0 proc., zwraca na siebie szczególną uwagę. Pożyczka z RRSO 0 proc. to całkowicie darmowa pożyczka, która dostępna jest w wielu firmach pozabankowych. Sięgając po nią musimy jednak pamiętać, aby spełnić podstawowe warunki, które pozwolą nam rzeczywiście nic nie płacić. Są to:

- wnioskowanie o pożyczkę w wybranej firmie pożyczkowej po raz pierwszy;

- spłata pożyczki w wyznaczonym przez pożyczkodawcę terminie.

Darmowa pożyczka to pożyczka bez umowy o pracę. Oznacza to, że o pieniądze mogą ubiegać się osoby otrzymujące dochód np. z:

- umowy cywilnoprawnej;

- kontraktu;

- stypendium;

- alimentów;

- świadczeń socjalnych czy rodzinnych.

- Całkowitym kosztem kredytu w przypadku takiej pożyczki będzie wyłącznie kwota, którą pożyczamy.